W artykule tym jako ekspert finansowy w Polsce przyjrzę się dogłębnie zagadnieniu cena miedzi: jak się kształtuje, jakie czynniki ją determinują, jakie są perspektywy dla polskich inwestorów i jaki wpływ może wywierać na kluczowego producenta w Polsce – czyli KGHM. Postaram się przekazać wiedzę praktyczną i opartą na realiach rynkowych w naszym kraju.

Wprowadzenie: znaczenie miedzi na rynku polskim

Miedź to jeden z najważniejszych metali przemysłowych, szeroko używany w energetyce, elektronice, przemyśle motoryzacyjnym czy budownictwie. W Polsce rola miedzi jest szczególna – kraj nie tylko posiada spółki wydobywcze (jak KGHM), ale także uczestniczy w globalnych łańcuchach dostaw surowców. Wahania ceny miedzi wpływają więc bezpośrednio na kondycję firm wydobywczych, bilanse finansowe i perspektywy inwestorów.

Dla wielu polskich inwestorów cena miedzi staje się kluczową frazą – stąd potrzeba solidnego, unikalnego spojrzenia oraz przewodnika po mechanizmach rynku.

Jak ustalana jest cena miedzi?

Rynki bazowe — LME, COMEX i Azja

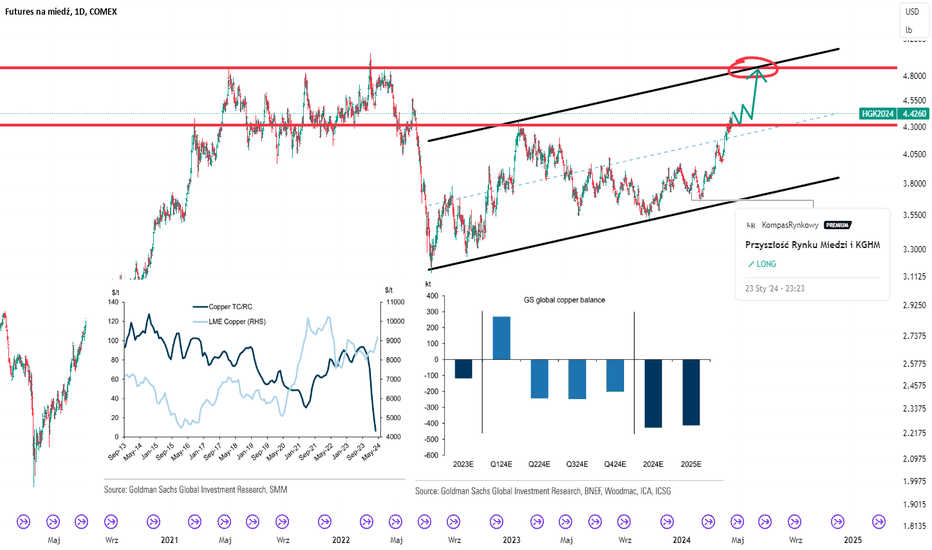

Główne ceny referencyjne miedzi ustalane są na Londyńskiej Giełdzie Metali (LME), gdzie kontrakty trzymiesięczne stanowią benchmark dla handlu hurtowego. Warto pamiętać, że cena na LME podawana jest w dolarach za tonę. Dla porównania, na giełdzie COMEX miedź często notowana jest w dolarach za funt (lb).

Ponadto handel miedzią odbywa się także w Azji, np. na giełdzie SHFE w Chinach — warunki popytu i podaży w Chinach często mają natychmiastowe przełożenie na globalne notowania.

Czynniki makroekonomiczne

-

Popyt ze strony Chin — gospodarka chińska nadal ma kluczowe znaczenie jako największy konsument surowców przemysłowych. Złe dane makro lub spowolnienie w Chinach mogą zniżkować ceny miedzi.

-

Ograniczona podaż / deficyty surowcowe — analitycy wskazują na obecne niedobory podaży miedzi jako jedno z głównych wsparć dla wzrostów cen.

-

Polityka monetarna, kurs USD, stopy procentowe — ponieważ cena miedzi wyrażona jest w USD, osłabienie dolara sprzyja wzrostowi cen surowców dla posiadaczy walut obcych.

-

Koszty wydobycia, ceny energii, regulacje środowiskowe — w krajach światowych rosną koszty operacyjne, a restrykcje ekologiczne mogą ograniczać wydobycie.

-

Zdarzenia nietypowe — konflikty geopolityczne, zakłócenia w łańcuchach dostaw, pandemie — wszystkie te czynniki mogą w krótkim terminie wywołać gwałtowne ruchy cenowe.

Aktualny stan i dynamika ceny miedzi

Notowania bieżące

Na dzień ostatnich odczytów, miedź w dostawach 3-miesięcznych na LME oscyluje wokół 9 800–10 400 USD za tonę. Notowania w Polsce (przeliczone) również wykazują wzrost — miedź jako surowiec odnotowuje umocnienie w ostatnich miesiącach.

W komunikatach Bankier.pl wskazywano, że miedź zmierza do piątego miesiąca z rzędu zwyżek, co świadczy o dość silnym trendzie wzrostowym na rynku metalu.

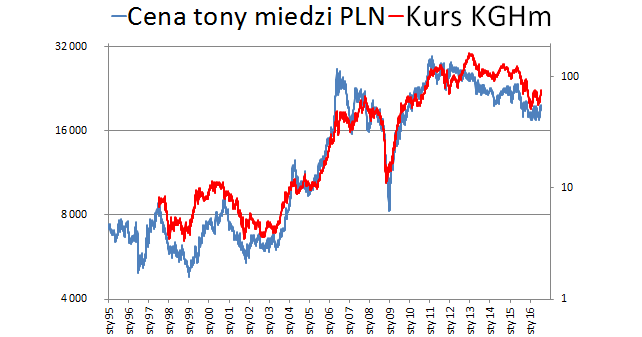

Przykład krajowy: KGHM

Dla polskiego rynku kluczowy jest KGHM Polska Miedź. W ostatnich miesiącach spółka notuje wzrost kursu akcji, co jest częściowo efektem korzystnych warunków rynkowych surowców.

Produkcja miedzi płatnej KGHM w maju wyniosła około 59,5 tys. ton, nieco niżej niż rok wcześniej, co może wskazywać na pewne napięcia w podaży przy rosnącym popycie.

Zatem z punktu widzenia inwestora lokalnego, zmiany ceny miedzi przekładają się niemal bezpośrednio na przychody i zyskowność spółek wydobywczych w Polsce.

Prognozy i scenariusze dla ceny miedzi

Scenariusz optymistyczny

-

Kontynuacja niedoborów podaży i ograniczenia wydobycia w kluczowych krajach generuje dalszy wzrost cen miedzi.

-

Wzrost gospodarczy w Chinach przyspiesza, co napędza popyt na metale.

-

Osłabienie dolara oraz niskie realne stopy procentowe w USA wspierają inwestycje w surowce.

W takim przypadku cena miedzi mogłaby w kolejnych kwartałach sięgnąć poziomów 10 500–11 000 USD/tona. Już analitycy Goldman Sachs wskazywali możliwość testowania takich pułapów.

Scenariusz umiarkowany

-

Sytuacja podażowa stabilizuje się, nowe projekty wydobywcze dostarczają surowiec, co łagodzi presję wzrostową.

-

Wahania popytu światowego powodują okresowe korekty — miedź może poruszać się w węższym pasmie.

-

W Polsce spółki wydobywcze utrzymują stabilne marże, ale nie notują spektakularnych wzrostów.

Scenariusz negatywny

-

Nadpodaż miedzi w konsekwencji nowych projektów wydobywczych (szczególnie w Ameryce Południowej i Afryce) prowadzi do silnej konkurencji.

-

Spowolnienie gospodarcze w Chinach i globalny spadek popytu mogą popychać ceny w dół.

-

Wzrost kosztów operacyjnych (energia, regulacje) niszczy margines zysku przy niższych cenach.

Analitycy ze Stellmet przewidują, że w 2025 roku ceny miedzi wzrosną umiarkowanie (~1 %), ale w 2026 roku może pojawić się presja spadkowa, nawet do –9 %.

Z kolei prognozy rynkowe podają, że w obecnym roku średnia cena miedzi może oscylować wokół 9 460–9 800 USD/tona.

Ryzyka i wyzwania dla polskich inwestorów

-

Kurs walutowy PLN / USD — złoty może osłabić się lub umocnić, co wpływa na wartość przychodów w złotych.

-

Polityka regulacyjna i podatki — zmiany w regulacjach dotyczących wydobycia surowców, ochrony środowiska czy podatków mogą wpłynąć na koszty operacyjne.

-

Kondycja spółek wydobywczych — efektywność zarządzania, koszty eksploracji i modernizacji kopalń to czynniki kluczowe dla rentowności.

-

Wahania cen surowców pokrewnych — np. notowania aluminium, niklu czy litowców mogą wpływać na ogólny sentyment rynku metali.

-

Zależność od Chin i globalnej gospodarki — jeśli światowy wzrost zwolni, popyt na miedź może spaść gwałtownie.

Jak inwestor w Polsce może wykorzystać analizę ceny miedzi?

-

Obligacje i spółki wydobywcze – rozważ inwestycje w akcje spółek takich jak KGHM, jednak z uwagą na ryzyko kursowe.

-

Kontrakty futures / CFD na miedź – dla bardziej zaawansowanych graczy, pozwalają lewarować ekspozycję na ruchy ceny metalu.

-

Strategia hedgingowa – jeśli posiadasz ekspozycję produkcyjną lub handlową na miedź, zabezpieczenia mogą zmniejszyć ryzyko wahań cen.

-

Analiza fundamentalna i techniczna – łączenie analizy makroekonomicznej z wskaźnikami trendów może pomóc w lepszym „timingu” wejścia i wyjścia.

Wnioski

Fraza cena miedzi w polskim kontekście nabiera konkretnego znaczenia: to nie tylko liczba z ekranu giełdy, ale wskaźnik kondycji globalnego przemysłu i kluczowych spółek w Polsce. Analiza obecnych notowań, identyfikacja czynników popytu i podaży, a także umiejętne oszacowanie ryzyk to fundament skutecznego podejścia inwestycyjnego.