W roli eksperta finansowego działającego w Polsce, dziś przyjrzymy się szczegółowo tematowi PGE akcje – ich obecnemu stanowi, silnym i słabym stronom, czynnikom rynkowym oraz perspektywom. Będę starał się podać praktyczne wskazówki dla inwestorów, opierając się na rzeczywistych warunkach polskiego rynku kapitałowego.

Kim jest PGE akcje i dlaczego akcje budzą zainteresowanie?

Kim jest PGE akcje i dlaczego akcje budzą zainteresowanie?

Polska Grupa Energetyczna (PGE SA) to jeden z największych koncernów energetycznych w Polsce — działa w obszarze produkcji energii, dystrybucji, ciepłownictwa, energetyki odnawialnej i dystrybucji gazu. Spółka jest notowana na GPW, w indeksach WIG i WIG30, a państwo kontroluje znaczący udział w akcjonariacie.

Akcje PGE przyciągają uwagę ze względu na rolę strategiczną spółki w transformacji energetycznej Polski, a także z uwagi na potencjał wzrostu w segmencie OZE i modernizacji infrastruktury.

Bieżące notowania i sygnały rynkowe

Bieżące notowania i sygnały rynkowe

Kurs i dynamika

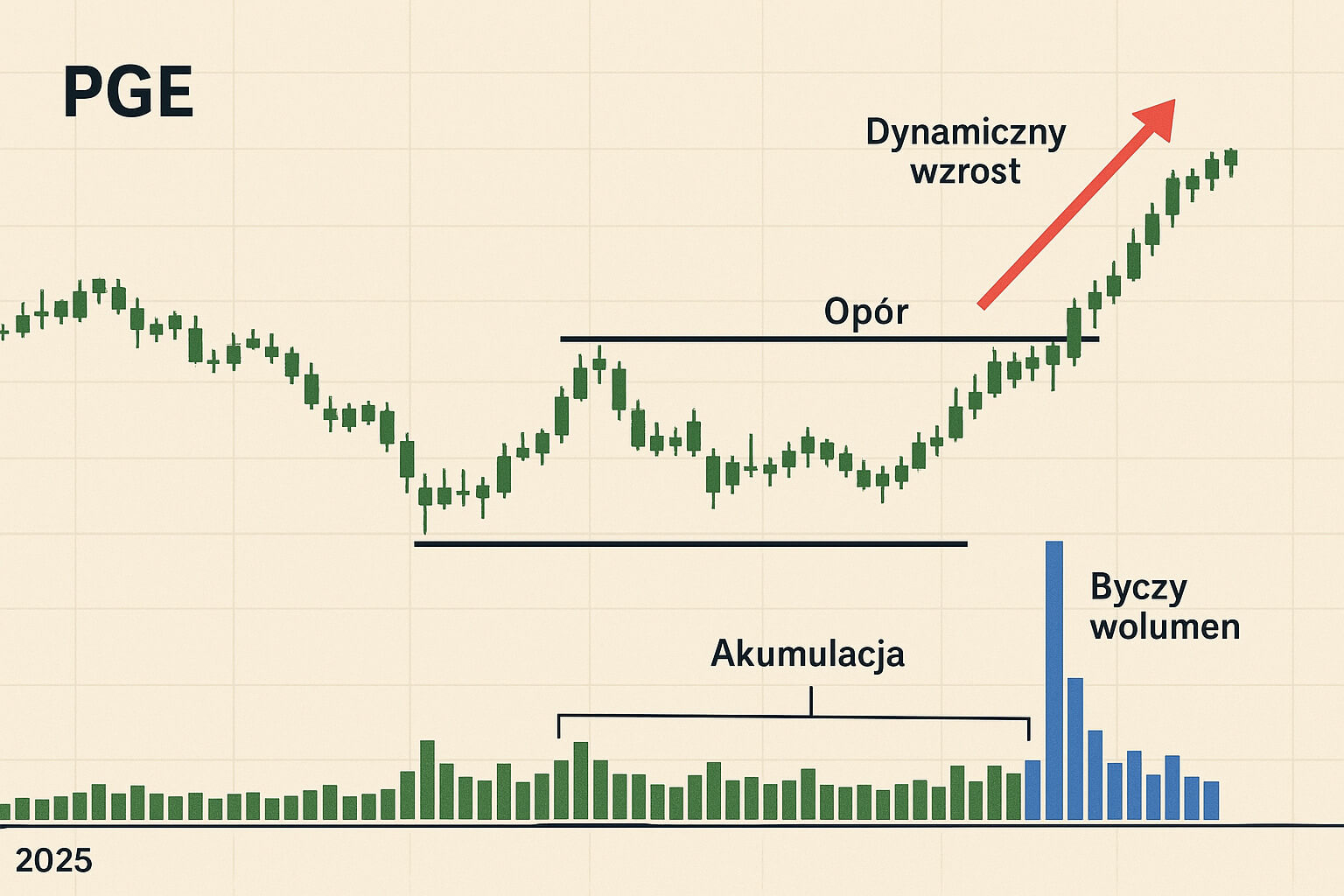

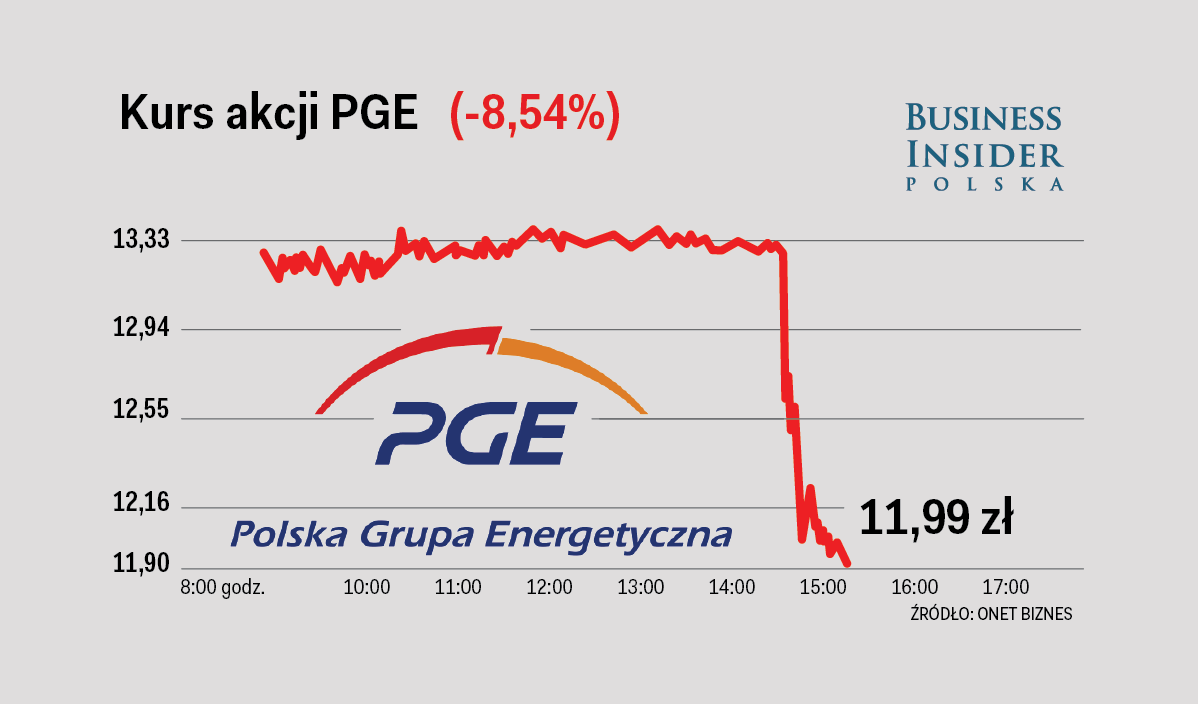

Obecnie cena akcji PGE oscyluje w widełkach około 11,30 – 11,60 zł na GPW. Notowania wykazują wahania — np. w jednej z sesji kurs spadł o ponad 9,6 % w związku ze słabszym nastrojem rynkowym.

W rankingach rekomendacji maklerskich, PGE często znajduje się w grupie „kupuj” z celami cenowymi sięgającymi ~16,50 zł w prognozach analityków.

Sytuacja operacyjna i wyniki

W segmencie energetyki konwencjonalnej PGE zakłada spadek EBITDA w 2025 r., jednak spodziewa się wzrostu w dystrybucji, energetyce odnawialnej i ciepłownictwie.

W ostatnim kwartale spółka wyróżniła się wzrostem zysków operacyjnych – zmniejszone koszty emisji CO₂ oraz korzystne regulacje poprawiły wynik podstawowy.

Z drugiej strony, druga połowa roku przyniosła stratę netto z powodu odpisów aktywów konwencjonalnych — co pokazuje ryzyko transformacji energetycznej.

Czynniki wpływające na akcje PGE – szanse i zagrożenia

Czynniki wpływające na akcje PGE – szanse i zagrożenia

Szanse

-

Transformacja w kierunku OZE i magazynów energii

PGE planuje inwestycje w magazyny energii i projekty OZE, co może zwiększyć atrakcyjność przyszłościową spółki. -

Wsparcie regulacyjne i mechanizmy rynku mocy

Dochody regulowane, mechanizmy stabilizacji sieci oraz dopłaty za systemowe usługi mogą podnieść rentowność segmentów dystrybucji i przesyłu. -

Rozproszenie ryzyka i dywersyfikacja działalności

Działalność w różnych segmentach — od produkcji po dystrybucję, ciepło i sprzedaż energii — może zabezpieczać przed skokami cen w jednym obszarze. -

Perspektywa wzrostu kursu akcji według analityków

Cel 16,50 zł czy rekomendacje „kupuj” mogą przyciągać kapitał zainteresowany skokiem cenowym.

Zagrożenia

-

Koszty emisji CO₂ i regulacje środowiskowe

Wysokie ceny uprawnień emisyjnych i surowsze regulacje – szczególnie dla energetyki węglowej — stanowią poważne ryzyko. -

Odpisy aktywów konwencjonalnych

Już zaobserwowano znaczne odpisy, co negatywnie wpłynęło na wynik netto. -

Ryzyko polityczne i presja na spółki energetyczne

Jako spółka o znaczeniu państwowym, PGE może być narażona na decyzje regulacyjne, naciski rządowe czy zmiany w strategii energetycznej kraju. -

Wahania cen energii i paliw

Zmiany cen surowców energetycznych, dostępność paliw i integracja rynku europejskiego mogą wpływać na marże produkcyjne. -

Wrażliwość na sentyment rynkowy

Akcje PGE, jako spółki z sektora energetycznego, reagują mocno na oczekiwania dotyczące polityki klimatycznej i kursów rynkowych.

Prognozy dla PGE akcje

Prognozy dla PGE akcje

Scenariusz optymistyczny

Jeżeli transformacja energetyczna zostanie wsparta regulacyjnie, a projekty magazynów energii i OZE przyniosą rentowność – akcje PGE mogą wzrosnąć powyżej 15 zł, nawet do poziomów rekomendowanych przez analityków (16,50 zł).

Scenariusz umiarkowany

W warunkach umiarkowanej transformacji i stabilizacji kursu – akcje mogą poruszać się w przedziale 12–14 zł, z umiarkowanym wzrostem.

Scenariusz pesymistyczny

Jeśli odpisy aktywów i presje regulacyjne pogorszą wyniki konwencjonalne, kurs może spaść nawet poniżej poziomów obecnych, z możliwą korektą do ~9–10 zł.

Strategie inwestycyjne dla polskich inwestorów

-

Pozycja długoterminowa

Inwestorzy zainteresowani perspektywą transformacji energetycznej mogą rozważyć zakup i trzymanie akcji PGE przez kilka lat, licząc na rozwój OZE i magazynów energii. -

Strategia etapowa

Rozbicie wejścia na transze może zredukować ryzyko wejścia na szczycie rynku, szczególnie w sektorze wrażliwym na wiadomości regulacyjne. -

Obserwacja wyników kwartalnych i raportów strategicznych

Zwłaszcza należy śledzić informacje o odpisach aktywów, kosztach CO₂, postępach w projektach magazynowych i rekomendacjach analityków. -

Zrównoważone portfolio sektorowe

Łączenie PGE z akcjami spółek energetycznych OZE, dystrybucji czy infrastruktury może zrównoważyć ryzyko. -

Zabezpieczenia

Użycie opcji lub limitów strat (stop loss) może być przydatne w niestabilnym środowisku regulacyjnym i surowcowym.

Podsumowanie

Fraza „PGE akcje” to temat o dużym potencjale inwestycyjnym w polskim kontekście, lecz obarczony istotnymi ryzykami przemian sektorowych i regulacyjnych. Obecnie kurs akcji utrzymuje się w strefie ~11,30–11,60 zł, a rekomendacje analityków często oscylują wokół opcji „kupuj” z celami ~16,50 zł.

Jednak wyzwania — takie jak odpisy aktywów węglowych, rosnące koszty emisji i presja regulacyjna — wymagają ostrożności. Inwestor, który chce wejść w PGE, powinien dobrze rozumieć strategię spółki, śledzić raporty i stopniować ekspozycję.